行业上下游“哀鸿遍野”。

原厂端,包括韦尔股份、江波龙、上海贝岭与景嘉微等在内的厂商,2023Q1财务表现均出现断崖式下滑;上游设备端,SEMI预测今年该市场将同比下滑22%,连ASML的光刻工具都被推迟下单;晶圆制造端,台积电Q1净利润预计同比降5%,明年资本支出或同比呈双位数下滑;需求端,Canalys调研称Q1全球智能手机市场同比跌12%,连续第五个季度下滑。

不过,黑暗中总会出现零星光点。功率半导体领域,便是本轮寒冬中的例外之一,仍然活着且活得还不赖。

在寒冬中坚挺

据日本调研机构富士经济(Fuji Keizai),因汽车电动化与太阳能发电等需求拉动,全球功率半导体市场规模在今年预计可年增12.5%达226亿美元,至2035年可破千亿美元大关。另据德勤中国,本土功率半导体市场规模至2027年有望达到238亿美元。

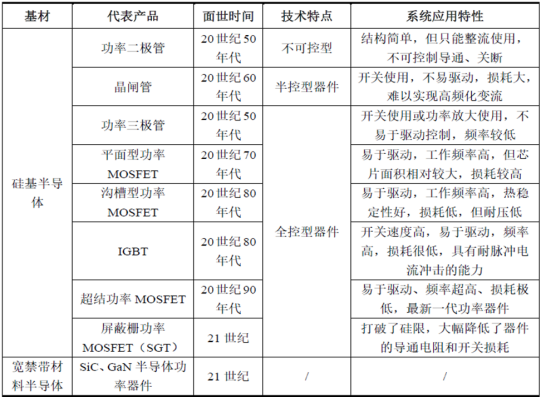

功率半导体是电子装置中电能转换与电路控制的核心,可以分为功率IC和功率分立器件两大类。功率IC则是将分立器件与各种功能的外围电路集成而得来。分立器件可以进一步划分为功率二极管、功率晶体管和功率晶闸管三大类,其中BIT、GTR、MOSFET和IGBT均属于功率晶体管的范畴,SCR、GTO和IGCT则属于功率晶闸管。按照材料区分,可分为硅基半导体和第三代功率半导体。

从产业链参与者维度,专注功率半导体制造设备的日本厂商DISCO,2022财年(截至2023年3月)的综合营业利润有望首破1000亿日元(约51.79亿元人民币),同比增长近20%,连续3年刷新历史最高利润。

国际巨头英飞凌与安森美,前者上调2023年财务展望,年营收有望超150亿欧元,后者2022财年营收83.26亿美元,同比增长24%,创纪录新高。对于士兰微、华润微与斯达半导体等本土头部厂商,金融分析平台同花顺给出2023年净利润预测分别为13.06亿元(年增24.11%)、25.97亿元(年增14.51%)与11.35亿元(年增38.87%)。

MOSFET需求指数(APAC地区)

信源 | 四方维商品动态商情报告

据四方维商品动态商情报告数据预测,APAC亚太地区市场对MOSFET需求在4月会有小幅下跌,但考虑到新能源汽车厂商为了应对下半年到来的需求高峰,积极采购电子元器件,对MOSFET的需求会随之将回暖,并在6月份达到峰值(如上图)。

具体到功率半导体逆势而起的驱动因素。首先是新能源汽车市场的爆发式增长。据Strategy Analytics数据,传统燃油车中功率半导体的价值量仅为71美元,混合动力汽车中的价值量提升至425美元,而纯电动汽车中的价值量提升至387美元,是传统燃油车的5.5倍。据调研机构Goldman Sachs数据显示,全球电动汽车产量将从2020年的200万台,升至2024年的7300万台。

此外,汽车车灯转为LED大灯以后,MOSFET的需求量从原来每个车灯需要1颗增加至18颗,很多造车新势力热衷的车顶和侧边渐变玻璃对于MOSFET的需求也在增长。

本土厂商加快追赶

整体来看,功率半导体厂商可以分为三个梯队,第一梯队是英飞凌、安森美等欧美厂商为主,第二梯队以三菱电机、富士电机等日本厂商为主,第三梯队以华润微、斯达半导、捷捷微电、新洁能、闻泰科技(安世半导体)等中国厂商为主。

MOSFET

数据显示,全球MOSFET营收前十的厂商仍然以欧、美、日厂商为主,其中英飞凌以29.7%的市场份额遥遥领先,位居全球功率MOSFET市场第一,前2大厂商英飞凌和安森美营收共占比为40.9%(2020年数据),前10大公司营收之和占比高达80.8%。本土厂商方面,安世半导体和华润微分别以4.1%和3%的市占率位列第8和第9。

作为全球最大消费电子生产国,中国市场对中低压MOSFET需求较大,而以捷捷微电、新洁能等为代表的国产厂商,有望承接该领域的市场份额,实现国产替代;高压领域,华润微、新洁能等取得突破,高压MOSFET产品相继量产并贡献利润。具体来看,士兰微已完成12英寸高压超结MOS工艺平台开发;华润微2022年Q1高压超结产品收入超亿元;扬杰科技2022年Q1汽车MOS订单实现大幅增长。

IGBT

据Yole数据显示,2022年全球IGBT市场规模约为68亿美元,预计到2026年规模可达到84亿美元。中国是全球最大的IGBT市场,约占全球IGBT市场规模的40%,预计到2025年中国IGBT市场规模将达到522亿元。

IGBT市场中,安森美第三,前两位是英飞凌和三菱电机。英飞凌和安森美在1700V 以下的中低电压IGBT领域处于领导地位,三菱则主宰了2500V以上的高电压IGBT领域。本土企业中,士兰微在全球IGBT单管及IPM市占率达到3.5%、2.2%,均位列全球第八;斯达半导在全球IGBT模块市占率达3.0%,位列全球第六。

据公开信息整理,斯达半导基于第七代微沟槽Trench Field Stop技术研发出的新一代车规级650V/750V IGBT芯片通过客户验证,在2022年下半年开始批量供货;士兰微2022年通过定增融资切入车规级IGBT模块以及SiC MOSFET领域,其推出的车规级IGBT等产品已经通过验证,并已批量交货上车。

第三代功率半导体

来自TrendForce集邦咨询的分析称,作为第三代半导体的代表材料,碳化硅(下称SiC)和氮化镓(下称GaN)已经成为高性能器件厂商的最佳选择,在电动汽车、充电桩和基站功放场景中率先得到应用。

使用SiC和GaN材料制备的功率元器件具备高速开关动作和耐热性较高两个特性,开关频率越高,构成电力转换器的电感器等部件实现小型化就越容易。

欧美厂商在SiC功率器件市场占据主导,安森美是少数能提供从衬底到系统的端到端SiC方案供应商。与衬底龙头Wolfspeed相比,其模块封测和量产经验略胜一筹;对比器件设计具备优势的英飞凌,安森美又有GTAT SiC材料的加成。国内厂商在 SiC 功率器件领域入局较晚,目前市场份额较小,格局尚未定型,仍呈追赶之势。

近期,基本半导体车规级碳化硅芯片产线通线,产线配备光刻、氧化、激活、注入、薄膜、刻蚀等130台专业设备,主要产品为6英寸碳化硅MOSFET晶圆等。早前,其位于无锡的汽车级碳化硅功率模块制造基地已通线运行。

来自东微半导的消息称,其自主研发的Si2C MOSFET 已通过客户的验证并开始小批量供货,应用领域包括新能源汽车车载充电机、光伏逆变及储能等,实现了对采用传统技术路线的 SiC MOSFET 的替代。

士兰微已完成第一代平面栅SiC MOSFET技术开发,并将其封装到汽车主驱功率模块上,已向客户送样。预计2023年年底将形成月产6000片6英寸SiC芯片的生产能力。此前公告显示,待SiC功率器件生产线项目建成后,将新增年产14.4万片SiC MOSFET/SBD功率半导体器件芯片的生产能力。

写在最后

中国作为新能源应用转型的最前沿,已为本土功率半导体厂商们提供了足够广阔的市场空间。与此同时,从硅基到第三代半导体,也为本土厂商们提供了拉小差距的可能性。虽然目前来看,英飞凌与安森美等头部厂商仍紧握大部分市场份额,但行业下行趋势下,更多的本土厂商正在衬底材料、外延、设计制造等各个环节,尝试对标。

3729

3729

下载ECAD模型

下载ECAD模型