近期市场对于2025年HBM可能供过于求的担忧加剧,而据TrendForce集邦咨询资深研究副总吴雅婷表示,由于明年厂商能否如期大量转进HBM3e仍是未知数,加上量产HBM3e 12hi的学习曲线长,目前尚难判定是否会出现产能过剩局面。

根据TrendForce集邦咨询最新调查,Samsung(三星)、SK hynix(SK海力士)与Micron(美光)已分别于2024年上半年和第三季提交首批HBM3e 12hi样品,目前处于持续验证阶段。其中SK hynix与Micron进度较快,有望于今年底完成验证。

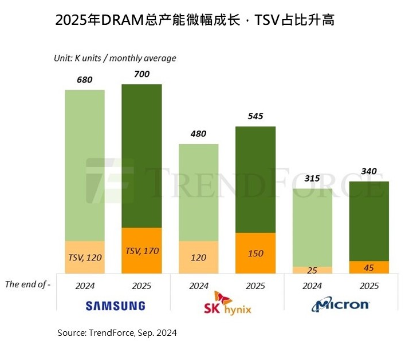

市场传出因部分DRAM供应商积极增加硅穿孔(Through-Silicon Via, TSV)制程产能,将造成2025年出现供过于求与价格下滑的可能。根据两家韩国DRAM厂商目前的TSV产能提升计划,Samsung将从2024年底的单月120K至2025年底增加为单月170K,提升幅度超过40%,而SK hynix在同期的月产能提升比例预估为25%。但由于厂商产品尚未完全通过验证,产能提升规划是否能落实有待观察。

吴雅婷表示,从过去HBM3与HBM3e世代的量产历程来看,8hi产品的良率至少历经两个季度的学习曲线才达到稳定,因此,当市场需求快速转向HBM3e 12hi产品时,预计学习曲线也无法明显缩短。此外,NVIDIA B200、GB200和AMD MI325、MI350都将采用HBM3e 12hi,由于整机造价高昂,对HBM的稳定度要求将更严苛,无疑成为了HBM3e 12hi量产过程的一项变量。

TrendForce集邦咨询预估,受AI平台积极搭载新世代HBM产品推动,2025年HBM需求位元将有逾80%落在HBM3e世代产品上,其中12hi的占比将超过一半,成为明年下半年AI主要竞争厂商争相竞争的主流产品,其次则是8hi。因此,即便出现供过于求情况,推测最有可能发生在HBM2e和HBM3等旧世代产品上,至于对各DRAM供应商的影响程度,将取决于各家的产品组合。

目前TrendForce集邦咨询对DRAM产业展望维持不变,预估2025年HBM将贡献10%的DRAM总位元产出,较2024年增长一倍。由于HBM平均单价高,估计对DRAM产业总产值的贡献度将突破30%。

.jpg?x-oss-process=image/resize,m_fill,w_400,h_298)

.jpg?x-oss-process=image/resize,m_fill,w_400,h_298)

.jpg?x-oss-process=image/resize,m_fill,w_400,h_298)