射频开关业务全球排名第五

射频芯片在现代通信技术中至关重要,广泛应用于无线通信、物联网、雷达和卫星通信。随着5G时代的到来,射频芯片的重要性进一步提升,支持更多频段和更稳定的无线连接,推动各行业的数字转型。根据预测,全球射频元件市场将在2030年达到4011亿元,年复合增长率为4.6%。

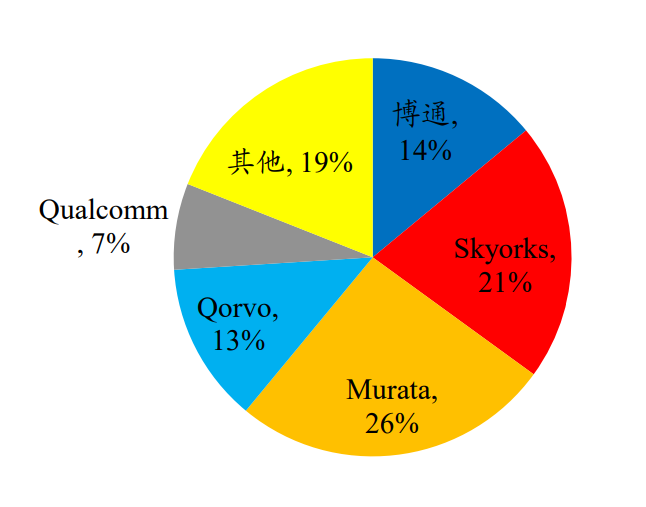

全球射频前端芯片市场仍主要被国外大厂占据,来源:Yole Develpment

根据Yole Development数据,射频前端领域主要由美日企业如思佳讯Skyworks、Qorvo、村田、博通等公司主导,全球前五大企业占据80%以上市场份额。根据QY Research数据,全球射频前端市场规模从2016年的125.67亿美元增长至2021年的204.59亿美元,预计2027年将达370.27亿美元,年复合增长率为10.4%。在射频前端中,滤波器和功率放大器占据了绝大部分市场。

作为国内射频前端芯片的龙头企业,卓胜微电子股份有限公司(以下称卓胜微)在全球射频开关和低噪声放大器领域占据8%的市场份额,位居全球第三。根据卓胜微2023年年报,2023年营业收入为43.78亿元,同比增长19.05%,净利润为11.22亿元,同比增长4.95%。

虽然笔者没有直接查询到卓胜微电子股份有限公司在射频前端芯片领域的具体市场份额,但在年报中有提到“公司为国内射频开关龙头企业,2020年公司射频开关业务占全球的5%,排名第五”。

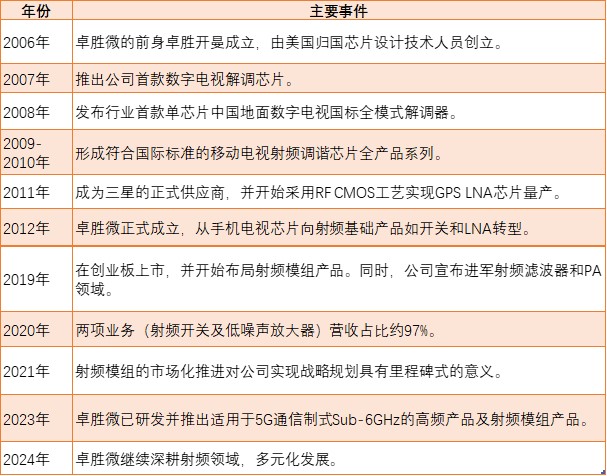

卓胜微的成长历程

卓胜微成立于2006年,主要专注于射频前端芯片和物联网芯片的研发与生产。公司于2019年6月18日在深圳证券交易所创业板成功上市,股票代码为300782。

在全球市场竞争中,卓胜微的主要对手包括国际巨头Skyworks、Qorvo、Broadcom等,这些企业在技术和品牌方面具有强大实力。国内竞争者如唯捷创芯、锐迪科、韦尔股份也构成了对卓胜微的挑战。

从卓胜微的招股书来看,卓胜微的核心竞争力在于其高研发投入和创新能力。卓胜微在Wi-Fi FEM产品上与国际大厂Skyworks和Qorvo媲美,并实现了滤波器、功率放大器、低噪声放大器等组件的高度集成。卓胜微计划追加27亿元投资,用于建设射频SAW滤波器晶圆产线,进一步加强其在射频前端领域的全产业链布局。

卓胜微在全球市场的扩张主要依靠技术创新和与国际客户的合作。其产品如L-PAMID等高端PA模组,以及采用GaAs pHEMT技术的高频射频低噪声放大器,已经在全球市场中获得了广泛应用。卓胜微在射频前端市场的份额逐步提升,但仍面临市场竞争和价格压力的挑战。

在与三星的合作中,卓胜微的射频芯片自2014年进入三星供应链后,推动了公司营收的显著增长,巩固了其市场地位。然而,随着国产替代的加速,市场竞争的激烈程度也在加大,卓胜微需要持续优化产品和成本结构,以应对挑战。

卓胜微成立里程表,来源:与非研究院制表

卓胜微的产品线布局

卓胜微的产品线非常广,涵盖射频开关、低噪声放大器(LNA)、射频滤波器、射频功率放大器等核心射频前端分立器件,以及各类集成模组产品。此外,卓胜微还在低功耗蓝牙微控制器芯片、音频IC、云端计算产品和其他半导体元件等领域有所涉足。

卓胜微产品线梳理,来源:与非研究院

射频开关与低噪声放大器:

射频开关和低噪声放大器是卓胜微的核心产品线,广泛应用于智能手机、平板电脑、智能穿戴设备等移动智能终端。这些产品在5G手机和其他高端通信设备中具有重要应用,市场需求持续增长。特别是在5G网络的建设和推广过程中,射频开关与低噪声放大器的需求量进一步扩大。卓胜微在这两类产品上占据了一定的市场份额,特别是在射频开关领域已经成为全球第五大射频开关企业。

射频开关是移动通信系统中不可或缺的元件,主要用于切换不同频段的信号,确保通信设备在各种复杂场景下能够稳定工作。卓胜微的射频开关凭借其高性能和低功耗的特点,在国内外市场上具有较强的竞争力。根据卓胜微2021年年报,2020年,卓胜微的天线开关产品销售金额达到12.05亿元,占公司全年营收的43.15%,显示出射频开关在公司整体业务中的重要地位。

与射频开关协同发展的还有射频低噪声放大器(LNA)。LNA主要用于放大微弱的射频信号,以保证信号在传输过程中的质量和稳定性。卓胜微的LNA产品技术门槛相对较高,且与射频开关具有较强的协同效应,二者常作为组合方案共同应用于各种通信设备中。卓胜微通过持续的技术创新和优化,确保其LNA产品在高性能和低功耗方面处于领先地位,并成功进入了多个国际知名品牌的供应链。

在2012-2013年期间,卓胜微通过与台积电合作研发出基于rf CMOS工艺的GPS LNA,顺利进入三星手机供应链,奠定了其在射频开关和LNA领域的龙头地位。

射频滤波器与射频功率放大器:

射频滤波器和射频功率放大器是卓胜微近年来积极拓展的产品线,尤其是在5G基站和智能手机领域的应用。

射频滤波器是无线通信系统中的关键器件,用于过滤特定频率的信号,防止信号干扰。卓胜微在这一领域通过技术积累和市场布局,逐步建立了从研发到生产的完整体系,并通过芯卓半导体推进滤波器产业化建设,进一步增强了公司的技术实力和市场竞争力。

射频功率放大器(PA)则主要用于放大信号的功率,以确保信号能够在较远的距离上传输而不失真。随着5G通信技术的快速发展,射频功率放大器的市场需求显著增加。卓胜微成功开发出一系列适用于5G基站的射频功率放大器产品,受到了市场的广泛认可。

射频模组:

射频前端模组集成了射频开关、低噪声放大器、滤波器、双工器、功率放大器等元件,通过高集成度和小型化提升性能。近年来,卓胜微逐步从单一的分立器件向集成模组化方向发展,推出了多种射频模组产品,如DiFEM、LDiFEM、LFEM、LNA BANK、WiFi FEM和L-PAMiF等。这些模组产品涵盖了接收端和发射端的多种应用场景,广泛应用于路由器、手机、平板电脑、笔记本电脑等网络通信设备和智能终端中。

根据卓胜微最新年报,2023年,卓胜微射频模组收入占比已达到36.34%,成为公司重要的收入来源之一。这表明,射频模组已成为卓胜微未来发展的战略重点,并将在公司的整体业务布局中占据越来越重要的地位。

据了解,目前卓胜微的目标客户群主要是全球知名的消费电子厂商,如三星、小米、华为、vivo、OPPO、联想、魅族和TCL等头部手机厂商。卓胜微还为5G通信基站提供射频器件的研发和产业化项目,进一步巩固其在高端市场的地位。

IP授权业务

除了射频模组业务外,卓胜微还在IP授权业务和其他业务领域取得了一定的进展。虽然这些业务的营收占比相对较小,但其增长速度相对稳定,为公司提供了额外的收入来源,并有助于分散业务风险。同时,MCU和滤波器等其他业务也在不断增长,为卓胜微提供了更多的市场机会和业务发展空间。

自产+外购晶圆,Fab-Lite模式确保供应链安全

近年来,卓胜微在产能扩展、供应链合作及技术研发方面的布局显示了其在制造能力和市场竞争力上的显著优势。

卓胜微采用垂直一体化经营和Fabless并行的Fab-Lite经营模式,开展关键技术和工艺的研发及产品的制造,以提高自主控制能力。

产能扩展规划

卓胜微在晶圆制造方面积极扩展产能,显示出强大的生产能力。卓胜微在2022年第二季度开始晶圆量产,并预计到2022年末达到1-1.3万片/月的晶圆产能。到2023年底,卓胜微的6英寸SAW滤波器产线的实际发货量已超过8000片/月,显示出其在滤波器产品线上的稳步扩展。同时,卓胜微12英寸的IPD平台也已顺利转入量产阶段。

据了解,目前卓胜微自建的滤波器生产线现已全面进入规模量产阶段,具备双工器/四工器、单芯片多频段滤波器等高复杂度产品的量产能力。这种自建产线不仅提升了公司的生产效率,还进一步优化了成本结构,为公司在市场上的竞争提供了有力支持。

通过持续的技术创新和自主研发,卓胜微建立了覆盖RF CMOS、RF SOI、SiGe、GaAs等多种材料和工艺的完整技术平台。截至2023年,公司已拥有91项射频技术专利,同时卓胜微逐步实现了基于12英寸晶圆的先进射频前端芯片及模组的产研能力,这种自主完成晶圆制造的能力不仅增强了公司的技术壁垒,还为公司在未来市场中保持领先地位提供了重要支撑。

供应链合作伙伴

通过与全球顶级晶圆制造商和芯片封测厂商建立紧密合作,卓胜微构建了稳定而高效的供应链体系。

卓胜微的晶圆制造合作伙伴包括TowerJazz(以色列)、台积电、台联电、华虹宏力和和舰等国际知名厂商。卓胜微在封测领域的合作伙伴包括苏州日月新、嘉盛、通富微电、长电科技和华天科技等。通过这种合作模式,卓胜微能够有效分散供应风险,确保大规模产品的稳定供给。

在供应链管理上,卓胜微采取了一系列措施,以确保产能的稳定供给和降低供应风险。首先,卓胜微通过自建滤波器产线和与供应商制订长期产能规划,建立了高效的产能管理机制。其次,卓胜微设立了专属生产测试专线,进一步提高了生产效率和产品质量。此外,卓胜微还通过自购核心关键设备,优化设计和技术平台,降低了行业产能波动对产品供货的影响,从而建立了显著的成本优势。

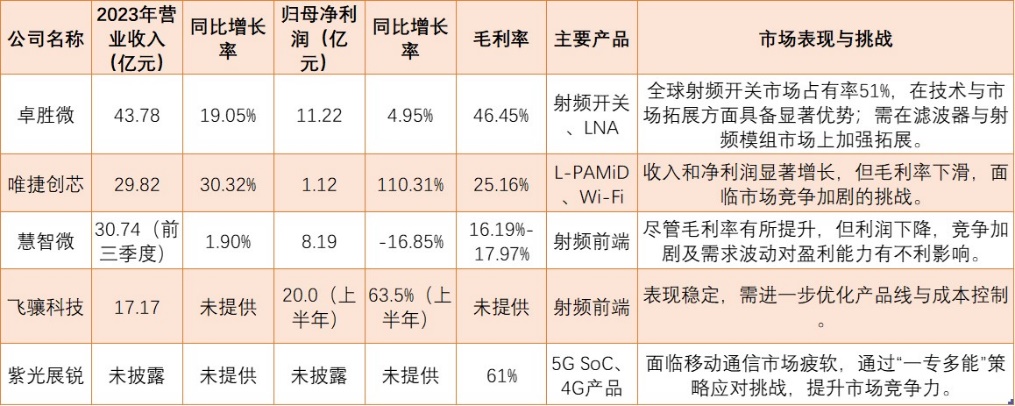

友商财务经营分析

2023年,卓胜微实现营收43.78亿元,同比增长19.05%,净利润为11.20亿元,同比增长4.95%。这些增长主要得益于射频模组业务的快速发展和12英寸IPD平台的量产。尽管毛利率有所波动,卓胜微通过优化产品结构和加强成本控制,依然保持了较高的盈利能力。

从年报中可以看到,射频模组业务仅在不到三年的时间内便实现了快速增长,占比已经超过30%。这种增长反映了市场需求的迅速扩大。

2023年第一季度,卓胜微的营收达到11.90亿元,同比增长67%,毛利率为42.78%,较去年同期下降了6.1个百分点。到第三季度单季的毛利率恢复到54%,环比二季度有所增长。笔者认为,这种毛利率的波动主要受到以下因素的影响:

产品结构变化:高端模组的出货量增加带动整体毛利有所上升。卓胜微在产品线优化上做出了显著努力,以满足高端市场的需求,这不仅提高了产品附加值,也在一定程度上缓解了市场价格压力带来的负面影响。

成本控制:公司通过自建滤波器产线提升产品竞争力,并在资产减值准备计提方面进行了调整。这一系列举措帮助卓胜微在保持较高毛利率的同时,也增强了其在市场中的议价能力和成本控制能力。

市场竞争:通过技术创新和生产工艺优化,在激烈的市场竞争中保持了相对较高的毛利水平。

2023年,公司经营活动产生的净现金流大幅增长,显示出其在日常运营中的稳健性。然而,投资活动产生的现金流净额出现下降,这提示了公司在未来的投资活动中需要更加谨慎的规划和管理。

卓胜微与射频芯片友商财务对比,来源:与非研究院、各厂商年报

从卓胜微与其他几家射频芯片友商的财务对比来看,从营收和毛利率上看卓胜微都具有显著优势,其中紫光展锐因没有上市,很多财务数据未披露。值得一提的事,唯捷创芯在2023年的同比增长率达到了110.31%,而卓胜微的增长率则呈现下滑。可以看到,2023年卓胜微受半导体周期影响下滑较大,而其他竞争对手似乎影响不大。这表明卓胜微在应对行业周期方面存在一定的挑战。

卓胜微的研发投入方向

近年来,卓胜微持续加大研发投入,投入占比从2021年的6.57%逐年上升至2023年的14.37%。2023年,卓胜微的研发投入金额为6.29亿元,同比增长39.99%。

从年报可以看到,卓胜微2023年的研发投入主要集中在以下几个项目:

射频滤波器芯片及模组研发和产业化项目:旨在提升高端射频滤波器芯片及其模组的性能和质量。

5G通信基站射频器件研发及产业化项目:卓胜微已经推出了适用于5G通信制式sub-6GHz的高频产品及射频模组产品,并计划根据市场需求和客户的需求进一步开发相关技术和产品。

射频功率放大器芯片及模组研发及产业化项目:该项目旨在提升射频功率放大器芯片及其模组的性能,以满足市场对高性能射频器件的需求。

射频开关和LNA技术升级及产业化项目:专注于射频前端芯片领域的研究、开发与销售,包括射频开关和低噪声放大器(LNA)的技术升级和产业化。

面向IoT方向的Connectivity MCU研发及产业化项目:该项目涉及物联网领域的连接微控制单元(MCU)的研发和产业化,以拓展公司在物联网市场的应用。

研发中心建设项目:增强整体研发实力并推动新技术和新产品的开发。

L-PAMiD产品的研发:卓胜微正在研发“明珠型”产品L-PAMiD,该产品集成了射频低噪声放大器、射频功率放大器、射频开关、双工器/四工器等器件,是射频前端中技术复杂度和集成度最高的产品之一。

射频“智能质造”平台的建设:通过打造射频“智能质造”平台,专注布局和投资新的前沿技术,突破工艺技术壁垒,真正对标国际头部企业。

在中短期规划上,卓胜微优先围绕移动智能终端市场布局,特别是手机领域,以挖掘更大的发展空间。同时,卓胜微也在积极拓展通信基站、网通组网设备、汽车电子、卫星通信等其他领域。特别是在卫星通信领域,通过高频段技术、低功耗、高效率、多功能集成等手段增强抗干扰能力,卓胜微开始向全球市场进行拓展。

在技术创新方面,卓胜微拥有CMOS开关式低噪声放大器设计方法等核心技术,是国内首批实现射频低噪声放大器和开关集成的企业之一。卓胜微还建立了RF CMOS、RF SOI、SiGe、GaAs等多种材料和相关工艺平台,涵盖从2G到5G的全频段应用,确保在技术升级和产品迭代中保持领先地位。

近年来,集成多模多频的PA、RF开关及滤波器的模组化程度相对较高的PAMiD的需求将不断增长,国产射频芯片厂商纷纷量产L-PAMiD 芯片,同时在SWA滤波器领域取得突破。虽然国产厂商在5G高频需求驱动高端SAW/BAW/LTCC滤波器不断渗透,但目前市场仍缺乏高质量的国产滤波器产品。

从年报来看,卓胜微的未来技术方向将主要集中在几点:

1.进一步完善其技术平台,覆盖RF CMOS、SOI、锗硅、砷化镓等多种材料工艺。

- 通过自有的滤波器工艺研发平台,逐步实现射频模组产品的全面国产化。

3.针对5G领域,推动射频模组的国产化。

4.时刻关注6G的技术发展。

总结

总的来看,卓胜微作为当之无愧的国产射频芯片的王者,近年来增长开始乏力。这一方面因为卓胜微的主要客户,如手机、通信厂商的出货呈现下滑趋势;另一方面也可以理解为在业务转型期的阵痛。

笔者认为,射频芯片仍属于半导体投资领域,具有建设投资大、回报周期长的特点。从射频行业的发展来看,国产厂商进入5G射频技术的时间本来就晚,在技术上仍旧处于弱势。所以对应的,留给射频芯片的空间并没有同步大量增加,在这之中有很多市场被技术更新更快的国外厂商所拿下。国产射频芯片厂商想要追赶竞争对手,需要进一步的增加技术投入,推出更具竞争力的产品,以应对技术更迭快和客户需求变化带来的挑战。

.jpg?x-oss-process=image/resize,m_fill,w_400,h_298)

.jpg?x-oss-process=image/resize,m_fill,w_400,h_298)